在辽宁国企华晨、沈阳盛京能源债券接连出现违约之后,河南一家国企的债券也毫无预兆地违约了。11月10日周二,永城煤电控股集团有限公司(下称“永煤控股”)2020年第三期超短期融资券“20永煤SCP003” 到期未能兑付,本金10亿元,构成实质性违约。

永煤控股成立于2007年,是河南省国有大型煤炭企业,控股股东为河南能源化工集团有限公司(下称“河南能源”),持股比例为96%,实际控制人为河南省国资委。这一级别的国企突然躺倒,市场不免一片愕然。要知道,截至9月30日,永煤控股账上的货币资金还高达469.68亿元。

值得一提的是,就在违约前20天,永煤控股才刚刚发行一期10亿元的中票。

AAA评级的永煤控股意外违约

据悉,“20永煤SCP003”发行于今年2月12日,发行金额为人民币10亿元,利率为4.39%,发行期限不超过270天,这是永煤控股首次出现债务违约。

图片来源:摄图网(图文无关)

据经济观察网,针对此次债券违约,永煤控股集团相关负责人表示,主要原因是公司资金流出现暂时性危机。违约原因具体包括:

第一,企业日常经营受疫情与贸易局势的影响,今年公司现金流在持续流出。但是随着后续经济的复工复产,目前已经均恢复正常;

第二,集团主业是煤炭与化工,今年石油价格在持续的波动,化工板块亏损额在加大,受化工亏损影响;

第三,外部的融资环境收紧,公司流动性收紧,未及时筹集偿付的资金。

同时,永煤控股方面表示,公司将通过多渠道积极筹措兑付资金,争取尽快向投资人支付10.32亿元的债券本息。

11月11日晚间,主承销商中国光大银行股份有限公司、中原银行股份有限公司发布公告称,“20永煤SCP003”11月10日违约,作为主承销商,将督促发行人通过多渠道积极筹措兑付资金,争取尽快向投资人支付债券本息。督导发行人听取债券持有人相关诉求,按照银行间市场交易商协会后续管理相关文件要求召开持有人会议,共同商讨后续解决方案,维护持有人权益。

永煤控股成立于2007年6月,经营范围包括对煤炭、铁路、化工及矿业的投资与管理;发电及输变电;机械设备制造、销售等。该公司控股股东是河南省最大国有企业河南能源化工集团有限公司(以下简称“河南能源“),持股比例为96.01%,实控人为河南省国资委。

截图来源:启信宝

永煤控股主体评级被下调

永煤控股集团的信用评级机构为中诚信国际信用评级有限责任公司(以下简称“中诚信国际”)。11月10日,中诚信国际发布公告,将永煤控股主体评级由AAA下调至BB,列入可能降级的观察名单,相关债券评级也随之下调。

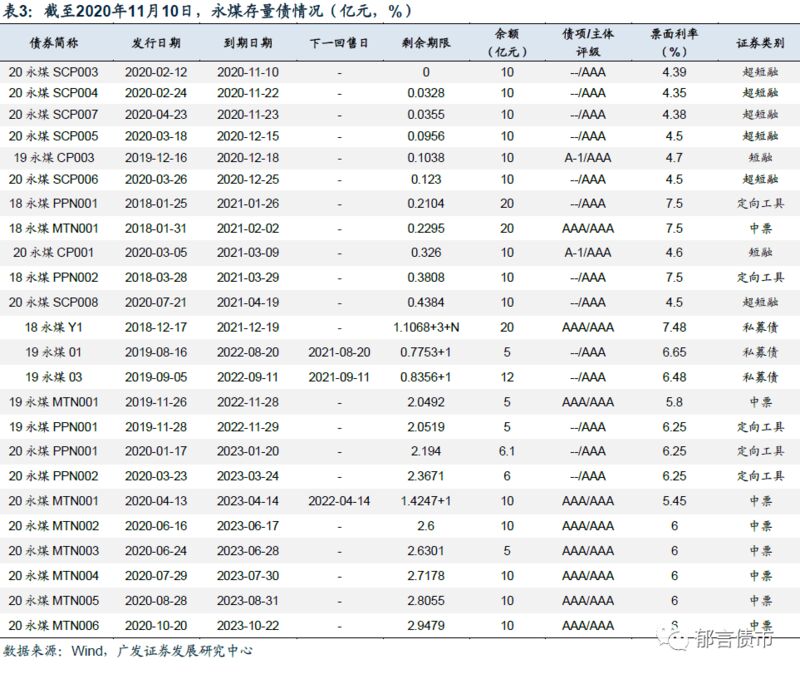

截至目前,永煤控股存续债券23只,规模达234.10亿元。其中,仅2020年发行的债券就达到了14只,占比超过一半。而接下来两个月有5只短融即将到期,金额合计50亿元,一年内到期债券金额合计120亿元。短期内债券兑付压力十分巨大。

据华尔街见闻,永煤控股此次违约,或许只是一个开始。其原因在于,该公司发行的15只债券存在交叉保护条款,涉及债券金额为150亿元。

11月10日,中诚信国际公告称,公司存续公开债务融资工具中均设置了交叉保护条款,根据募集说明书中相关约定,永煤控股本次违约金额已达到触发条件。根据相关约定,将给予公司在发生触发交叉保护条款之后一定的宽限期,若永煤控股无法在该期限内对债务进行足额偿还,公司或将面临很大的交叉违约风险。

债台高筑 流动性堪忧

永煤控股违约的主要原因在于其本身承担了融资角色以及较高的财务成本,而资金主要流向其控股的子公司,尤其是被亏损的非煤板块子公司所占用。

据中诚信国际公告显示,今年以来,永煤控股经营性业务利润同比小幅下降,且公司短期债务规模明显增长,短期偿债压力进一步加剧,而其债务的偿付主要依赖于控股股东河南能源的支持协调以及借新还旧。同时,上述违约会加剧公司外部融资环境恶化、进一步削弱其流动性,后续债券兑付存在很大不确定性。

Wind数据显示,永煤控股近年来盈利能力逐年下滑,2017年至2019年归属母公司股东净利润分别为0.22亿元、-11.44亿元、-13.17亿元。该公司今年前三季度实现营业收入445亿元,归母净利润为-3.19亿元。

截至2020年三季度,永煤控股资产总计1726.5亿元,总负债1343.95亿元,资产负债率达77.84%,财务杠杆已处于很高水平。在总负债当中,流动负债合计979.49亿元,占比近73%,主要为与豫能化集团及下属单位之间的往来款,资金拆借规模较大,对资金形成大量占用。

现金流方面,其经营活动产生的现金净流为73.84亿元,筹资活动产生的现金流为-32.3亿元,期末净现金流为328.21亿元。

图片来源:摄图网(图文无关)

近期,永煤控股还发生重大资产重组,划出化工业务相关资产。11月2日,永煤控股发布《关于永城煤电控股集团有限公司资产无偿划转事项的公告》称,为集中统一管理煤炭资源、整合煤炭产业链条、提升资源效益和市场竞争力,公司陆续进行一系列资产无偿划转。

中诚信国际在11月10日发布的评级关注公告中提到,上述事项有助于永煤控股聚焦煤炭主业,优化资源配置和产业布局;由于所划出资产主要为化工业务相关资产,其财务杠杆水平很高,且近年来受行业低迷等因素影响呈持续大幅亏损状态,对公司盈利造成不利影响,本次资产的无偿划转将有助于公司资产质量、盈利能力及资本结构的改善,但也会使其合并口径下其他应收款大幅增加。

无论从河南省国资委和控股股东支持力度,还是自身经营情况来看,永煤控股都不应该是迅速倒下的那一个,其意外爆雷让人猝不及防。

据广发证券发展研究中心,永煤控股违约属于典型的一类国企违约事件,在债券集中兑付阶段,遭遇融资的熊市和行业景气度下滑,无疑是雪上加霜。现阶段,对于产业类国企,我们应当对企业自身盈利能力、资产质量赋予更大的权重,而降低股东背景的权重。